ارشيف من :مقالات

’الدولرة’ عارض جانبي لليرة ثابتة

عانى لبنان في بدايات التسعينات من أزمة انهيار العملة لتسجل أدنى مستويتها ما حدا بالمصرف المركزي اتباع سياسة تثبيت العملة المحلية من خلال ربطها بعملة رئيسية قابلة للتحويل وهي الدولار. وابتعد عن خيار الدولرة الكاملة المتمثل بالتخلي عن العملة المحلية لصالح الاستخدام الحصري للدولار الأمريكي.

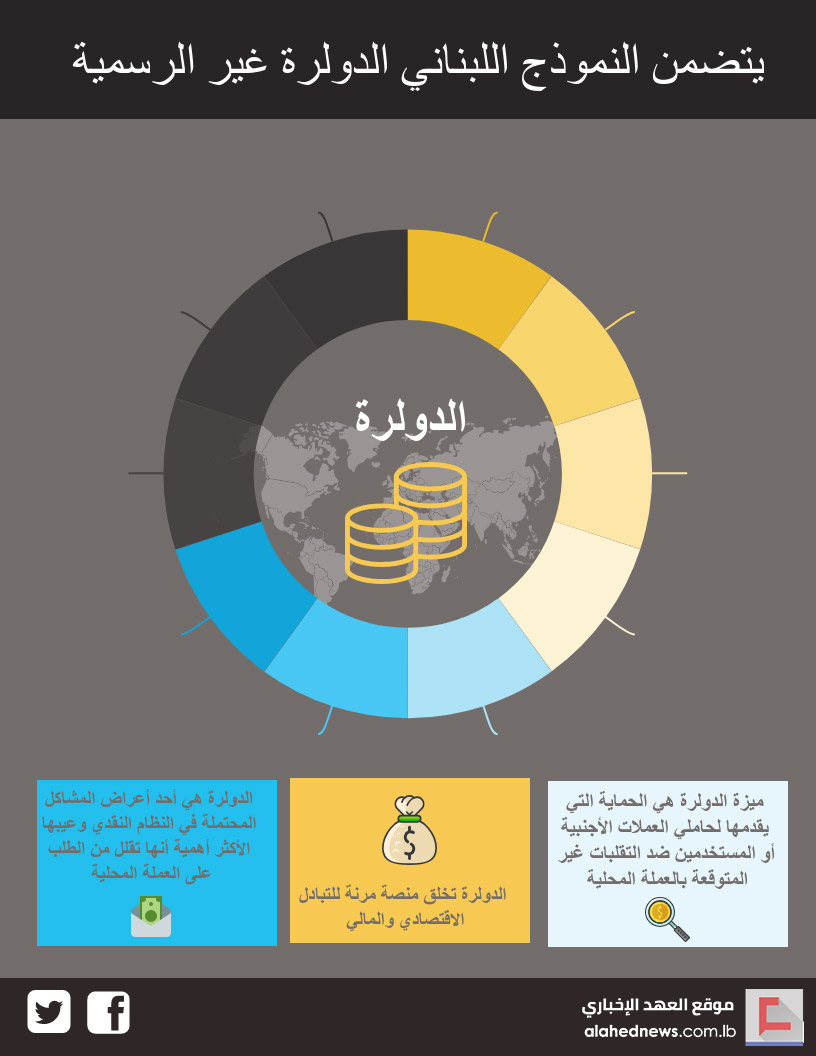

من الناحية الفنية، يتضمن النموذج اللبناني الدولرة غير الرسمية. بمعنى آخر، عندما يدرك المواطنون الخطر الداهم المتعلق بتخفيض قيمة العملة أو التضخم المرتبط بالعملة المحلية يهرعون إلى تحويل قيمة أصولهم إلى عملة أكثر استقرارًا.

الميزة الرئيسية للدولرة هي الحماية التي يقدمها لحاملي العملات الأجنبية أو المستخدمين ضد التقلبات غير المتوقعة وغير المرغوب فيها بالعملة المحلية. كما أنها تخلق منصة مرنة للتبادل الاقتصادي والمالي.

فبدلا من الأموال المتدفقة من الاقتصاد للحصول على العملات الأجنبية، فإن التبادل يجري داخل الاقتصاد نفسه.

وبالتالي، فإن الدولرة ليست مشكلة في حد ذاتها. هي أحد أعراض المشاكل المحتملة في النظام النقدي. العيب الأكثر أهمية هو أنها تقلل من الطلب على العملة المحلية خافضة قيمتها مقابل العملات الأجنبية.

ولمنع حدوث ذلك، بما أنه سيؤدي إلى انخفاض قيمة العملة أو ارتفاع التضخم، يلجأ البنك المركزي إلى اتخاذ تدبيرين محتملين على العملة المحلية.

ينطوي الخيار الأول على استخدام احتياطيات العملات الأجنبية الخاصة بها لزيادة الطلب مع ما يحتويه هذا الخيار من خطر على المدى الطويل : البنك المركزي يستنزف احتياطيات العملة الأجنبية النادرة.

الخيار الثاني للبنك المركزي هو رفع أسعار الفائدة. هذه الحالة، يصبح الإقراض والاقتراض أكثر تكلفة مما يشكل ضربة قاسية للاستثمار والنمو الاقتصادي.

علاوة على ذلك، يمكن أن يؤدي الحفاظ على أسعار الفائدة المرتفعة إلى دفع الاقتصاد إلى الركود. بالنسبة للبنوك المركزية، يؤدي استمرار الدولرة، سواء كانت هناك أزمة أم لا، إلى نقص في المرونة. ينشأ هذا من حقيقة أن الصرف المركزي يسيطر فقط على العملة التي يصدرها.

في لبنان، ووفقا للبيانات المقدمة من جمعية البنوك انخفض معدل القروض بالدولار إلى أقل من الودائع في الربع الأول من عام 2018 .

وبقي معدل الودائع بالدولار عند 68.3 في المائة في نيسان / أبريل، في حين نسبة القروض انخفضت أكثر إلى 67.8 في المائة. إن انخفاض معدل القروض بالدولار نتج عن زيادة في الإقراض في الليرات بفضل حزم التحفيز لدى مصرف لبنان.

أما الزيادة في معدل الدولرة للودائع كانت مدفوعة بالتحويلات إلى الودائع بالدولار في العام الماضي. حيث تم تحويل ما يقرب من 3 مليارات دولار في أيار/ مايو قبل إعادة تعيين رياض سلامة كحاكم للبنك المركزي. إضافة إلى 3 مليارات أخرى بعد استقالة رئيس الوزراء سعد الحريري في نوفمبر.

ووفقًا لتقرير وكالة "موديز" في يونيو، فقد بلغ معدل الدولرة في الإيداع ذروة بلغت عقدين من الزمن في أعقاب أزمة الاستقالة. من أجل جذب الودائع والحفاظ عليها بالعملة الوطنية ، رفعت البنوك معدلات الفائدة على الودائع بالليرة بمقدار نقطتين إلى ثلاث نقاط مئوية. كما عرض مصرف لبنان الوطني حوافز للبنوك لتشجيعهم على جذب ودائع الليرة.

ان سياسة تثبيت العملة المعتمدة من المصرف المركزي اللبناني تتضمن الدولرة كعامل جانبي ولكن التقلبات السياسية والامنية الحاصلة المؤثرة سلبا على العملة جعلت نسبة الدولرة متقلبة ومؤشر للوضع الاقتصادي.

وقد شهد لبنان ارتفاعاً بنسبة الدولرة بودائع القطاع الخاص من شهر حزيران الى شهر تموز بنسبة 1.63% وذلك نظرا لوقف قروض الاسكان، الأمر الذي أخاف العملاء وشجعهم على تحويل الودائع الدولار وبالتالي زادت نسبة الدولرة التي من شأنها ان تشكل مؤشراً سلبياً عن حالة الاقتصاد وشجعت بالتالي على الدولرة.

ولذلك بدأت المطالبات برفع الفائدة، ولكن جدوى هذا الرفع محدودة، ففعالية قناة الفائدة تتقلص لأن التغيرات في أسعار الفائدة لا تؤثر تقريبًا على معدلات القروض والودائع المقومة بالعملات الأجنبية. وبناء على ذلك يجب ان يعتمد المصرف المركزي على حل أزمة الاسكان عوضا عن زيادة الفائدة.

ولا بد من الاشارة الى أن تجاوز المطلوبات الخارجية الأجنبية لبلد ما أصوله من العملات الأجنبية سيؤثر على سعر الصرف، والأثر التراكمي لسعر الصرف الضعيف على النمو الاقتصادي سيكون سلبيًا فضلا عن أن النسب المرتفعة للدولرة تشير إلى تبعية واضحة نظرا لعدم استقلالية السلطات النقدية باتخاذ القرار بناءا على تقلص قنوات التحكم لديها وبالتالي الابقاء على نسبة دولرة محددة من المصرف المركزي هو ضرورة. لذلك، لا يمكن تصور سياسة نقدية أكثر فاعلية واستقراراً مالياً أكبر دون انخفاض الدولار وثقة عالية بالعملة الوطنية.

أرشيف موقع العهد الإخباري من 1999-2018

أرشيف موقع العهد الإخباري من 1999-2018